"美증시 당분간 하방 리스크 고조...8~9월 주의해야" - BofA

July 29 2024 - 9:51PM

NewsPim

[시드니=뉴스핌] 권지언 특파원 = 최근 기술주 부진으로 S&P 500지수와 나스닥 종합지수가 4월

이후 최악의 월간 낙폭을 기록할 것으로 예상되는 가운데, 주식 변동성과 하방 위험성이 몇 달 동안은 더 커질 수 있다는

경고가 나왔다.

29일(현지 시각) 마켓워치에 따르면 뱅크오브아메리카(BofA) 전략가들은 역사적 및 계절적 흐름에 비추어 곧

조정이 나타날 가능성이 있다고 경고했다.

지난 1936년 이후 S&P 500지수는 매년 평균 5% 이상의 하락을 3차례 정도 겪었고, 최소 한 번은

10% 수준의 조정을 보이곤 했다.

|

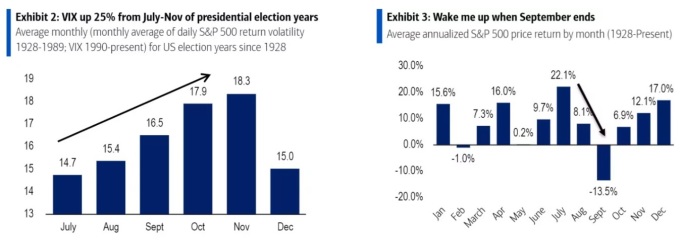

| 월별 VIX 변동 추이(좌)와 S&P500 월별 연 수익률

추이(우) [사진=BofA보고서/마켓워치재인용] 2024.07.30 kwonjiun@newspim.com |

BofA 전략가들은 올해는 아직 그러한 조정이 나타나지 않았으나, 최근 대형주 중심으로 나타난 급락 흐름이나

소형주로의 로테이션이 나타난 점, 여름이면 지수 수익성이 악화되는 계절적 요인 등을 감안했을 때 8월에서 9월 사이

조정이 있을 가능성이 있다고 짚었다.

오는 11월 미국 대통령 선거를 앞둔 점도 주식 시장 변동성을 더할 요인이다.

지난 1928년 이후 대선이 있던 해에는 공포지수로 불리는 CBOE 변동성 지수(VIX)가 7월에서 11월 사이

평균 25% 상승했다. VIX 지수는 이미 이달 들어서만 32% 올라 2년 만에 최대 월간 상승을 기록 중이다.

다만 BofA는 본격적 약세장이 나타나지는 않을 것으로 봤다.

차트 분석상 1990년 이후 S&P 500의 정점 이전에 나타난 10가지 거시경제적 신호에 기반하면, 이전

S&P 500 정점 직전 평균 70% 정도의 신호가 감지됐다면 현재는 50% 정도만 나타난 상태라는

것이다.

주식시장 투자 심리를 보여주는 BofA 글로벌 리서치의 셀사이드(Sell-side) 지표는 최근 '중립'으로 바뀐

것으로 나타났다.

전략가들은 "지난해에는 해당 지표가 부정적이었고 이는 주식에 대한 강세 신호였지만, 현재는 '중립'으로

바뀌었다"면서 거대 기술 기업들의 실적 서프라이즈가 줄어든 영향이라고 설명했다.

이들은 S&P500 지수 내에서 배당주와 인프라, 건설, 제조업 및 에너지와 같은 자본지출 수혜주 등에 투자

기회가 있긴 하나, 해당 종목들이 지수에서 차지하는 비중은 작다고 지적했다.

kwonjiun@newspim.com